- 13

- 4

- ♥ 收藏

- A大中小

我们先简要区分一下三种机器人:

--工业机器人:用于结构化工业环境(如汽车制造、焊接),执行高精度、重复性任务,通常为固定机械臂(关节数约6个),强调效率和稳定性。

--服务机器人:应用于非结构化场景(如家庭清洁、医疗护理),具备感知交互能力,形态多样(如扫地机器人、送餐机器人、巡检机器人),依赖导航与决策系统。

--人形机器人:仿人类外形与行为(双足行走、多关节),关节数超40个,需高动态平衡控制,目标是为融入人类生活场景(如陪护、灾害救援),兼具感知与泛化任务能力。

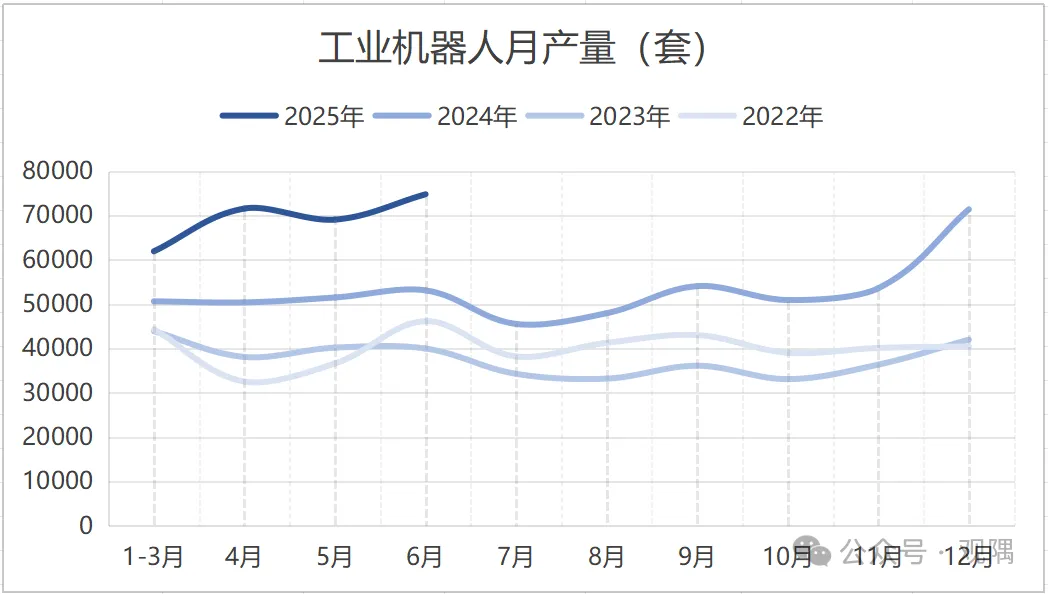

中国已成为全球最大工业机器人市场,2023年安装量占全球51%,2024年市场规模估算超110亿美元,年均复合增长率超15%。随着制造业自动化升级与“机器替人”需求加速,工业机器人渗透率仍将持续提升。按统计局的数据,近两年工业机器人月产量已经处于“爆量”状态。

今年1-6月,工业机器人的累计产量已经达到27.7万套,同比增长34.9%,相比2023年同期增长71%。

今天要聊的汇川技术,作为国内工控龙头,正通过技术复用与战略布局切入工业机器人赛道。

一、公司概览

1 业务领域与结构

汇川技术作为中国工业自动化领域的领军企业,经过20余年发展已形成通用自动化、新能源汽车、智慧电梯、轨道交通四大业务板块,产品覆盖工业自动化核心部件(变频器、伺服系统等)、新能源汽车电驱&电源系统、电梯电气大配套解决方案及轨道交通牵引系统。2024年,公司营业总收入370.41亿元,其中:

--通用自动化:收入152亿元(占比41%),同比增长1%;

--新能源汽车:收入160亿元(占比43%),同比增长70%;

--智慧电梯:收入49亿元(占比13%),同比下降7%;

--轨道交通:收入5.6亿元(占比1.5%),同比增长2%。

海外业务收入20亿元,占总营收6%,主要分布于韩国、越南、欧洲等市场。

2 主要产品市场地位与前景

汇川多项业务占据细分市场领先位置。

--通用自动化:伺服系统国内市占率28.3%(第一),低压变频器18.6%(第一),小型PLC内资品牌第一,SCARA机器人市占率27.3%(第一)。受益于设备更新政策及制造业国产化,工业机器人、丝杠导轨等新品快速放量,2025年目标增速10%-30%

--新能源汽车:乘用车电机控制器市占率10.7%(第二,第三方第一),电驱总成市占率6.3%(第四)。电驱系统向800V高压平台升级,海外客户拓展(如欧洲商用车)有望打开第二增长曲线,联合动力分拆上市推进中。

--智慧电梯:控制系统、人机界面市占率行业领先,为三菱、通力等头部厂商提供电气大配套。房地产拖累新建需求,但老旧电梯更新(政策补贴2万元/台)及海外工厂投产(匈牙利、印度)对冲下滑。

--轨道交通:国内城轨招标下滑42%,但永磁牵引系统技术突破有望提升市占率。

3 核心竞争力

--技术研发:2024年研发投入31.47亿元(费用率8.5%),研发人员5538人,累计专利2886项,工业软件平台iFA打破国际垄断。

--多产品协同优势:提供“控制层+驱动层+执行层”一体化解决方案,在3C制造、锂电等行业实现"工控+工艺"深度融合,客户综合成本降低15-20%;电梯电气大配套(控制系统+门机+线缆)降低客户成本30%。

--成本优势与国产替代红利:规模效应下采购成本低于外资品牌15%-20%,国产替代加速。 在工业软件、大型PLC等"卡脖子"领域突破,iFA自动化平台打破西门子垄断,流程工业国产化订单同比增长40%

--渠道网络与服务效率:国内130+分销商,海外42个联保中心,响应速度较外资品牌快30%。

二、 资产负债分析

1 资产结构

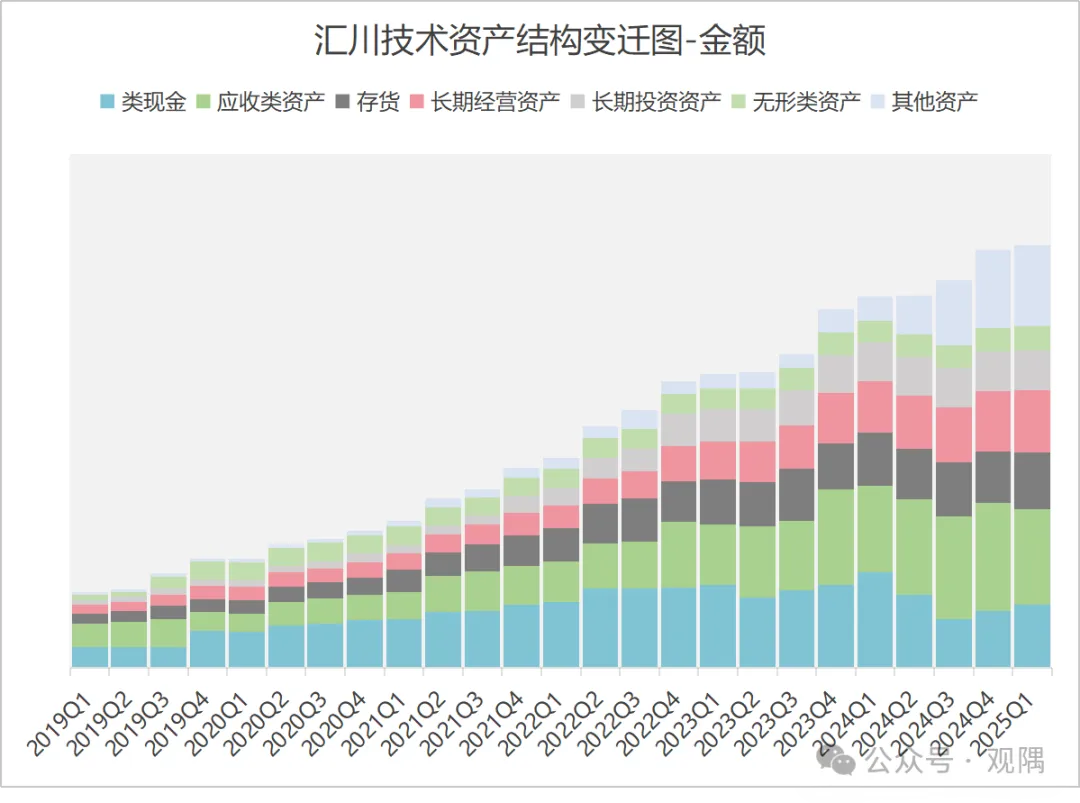

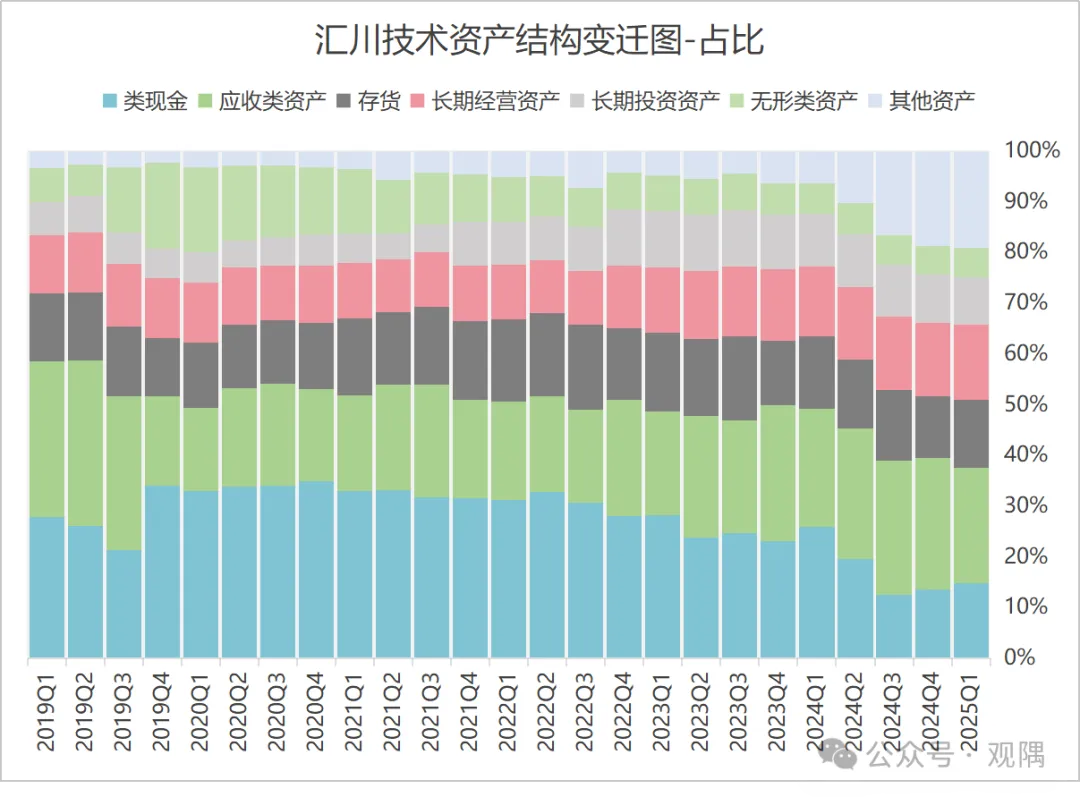

类现金占比14.7%(含交易性金融资产及应收款融资),在资产结构中的占比持续压缩。

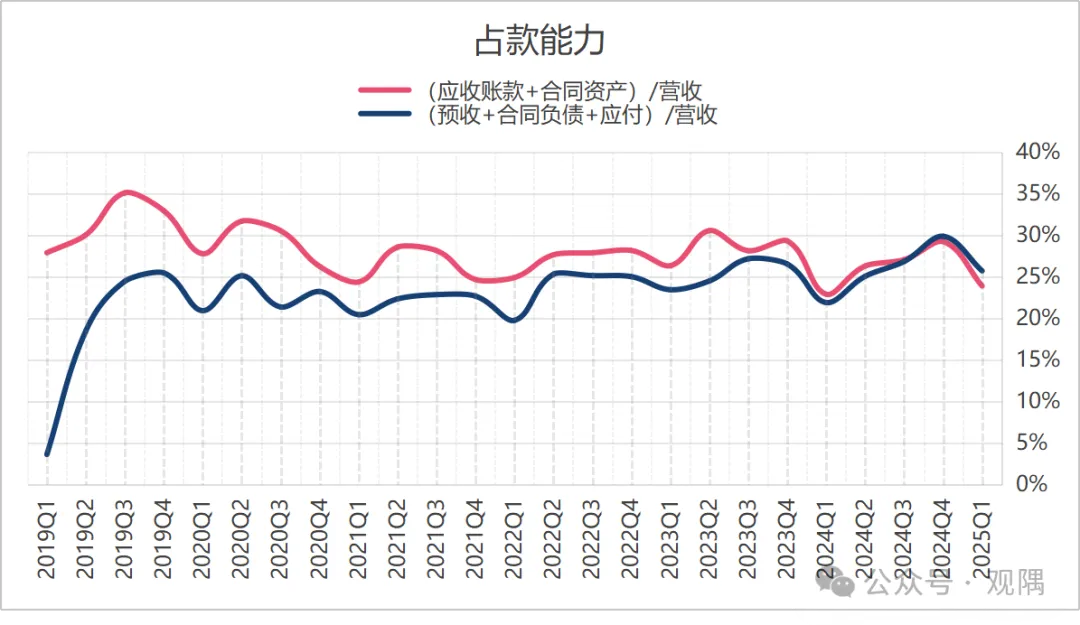

应收类资产占比高(含预付及合同资产),其中应收账款占比16.1%,相对稳定。

因南京工厂投产(机器人产能40万台/年)及匈牙利工厂建设,长期经营资产较快攀升。

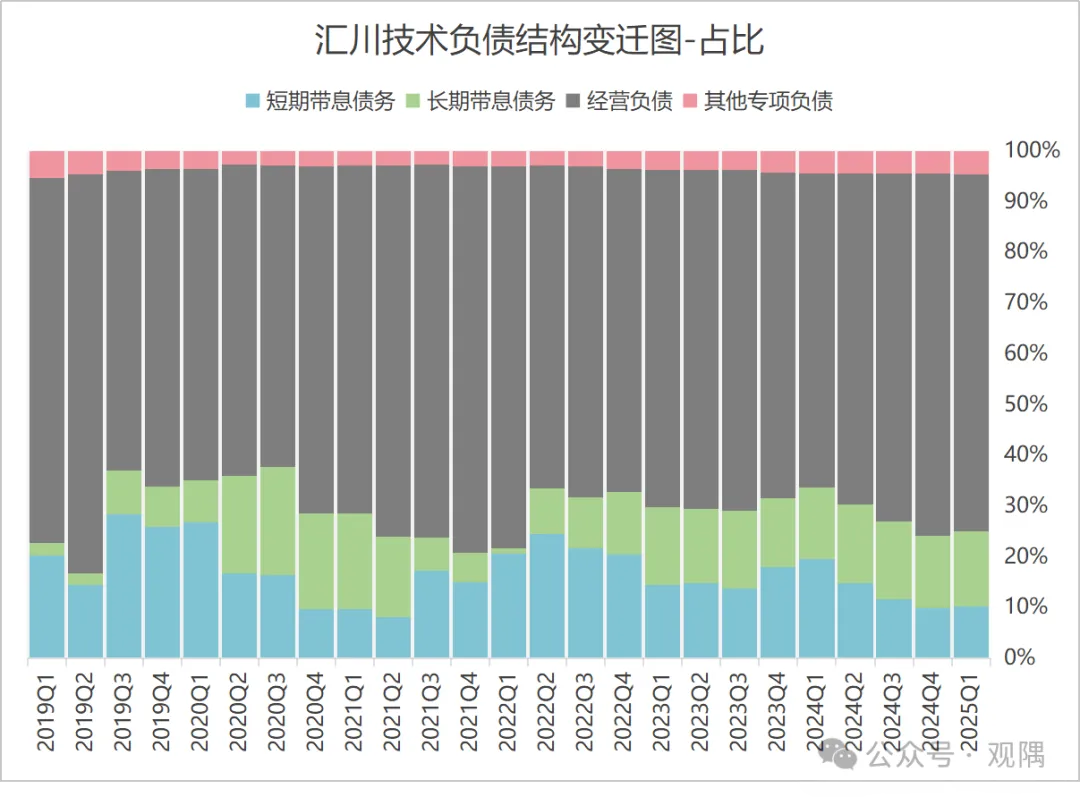

2 负债结构

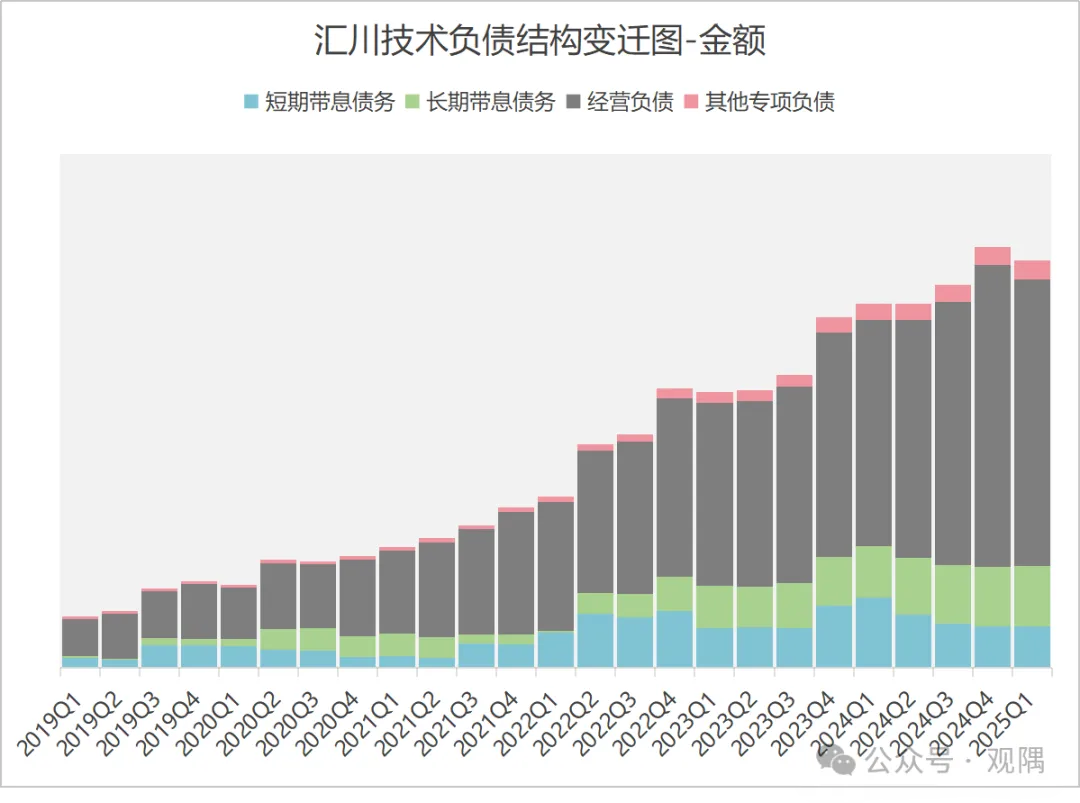

经营负债占比大幅上升,主因供应链扩张,应付票据及账款增加;带息债务上,长短债结构比较合理。

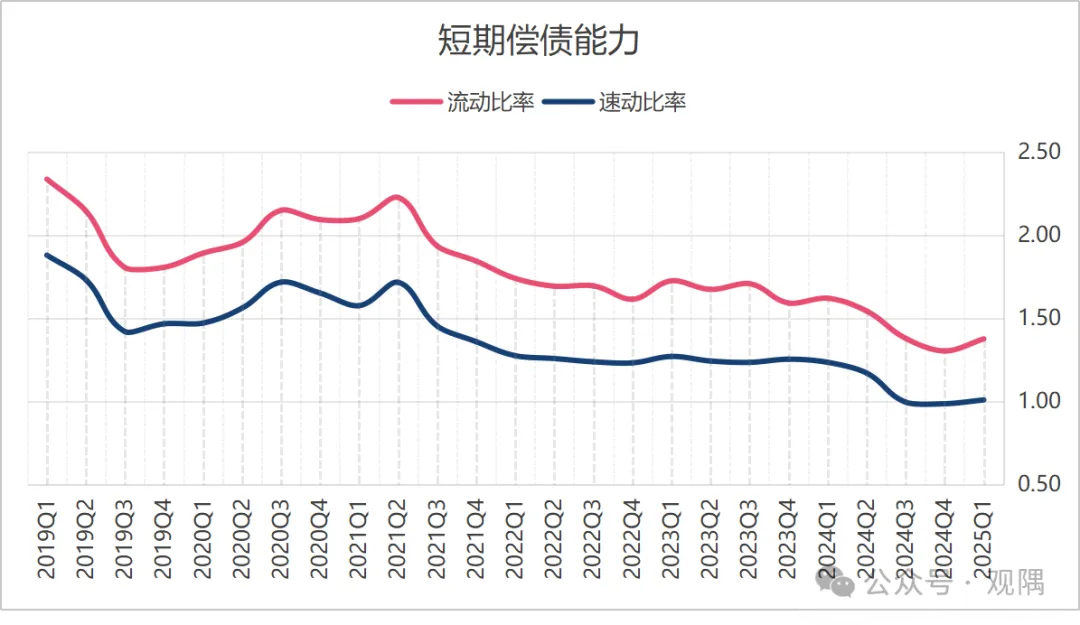

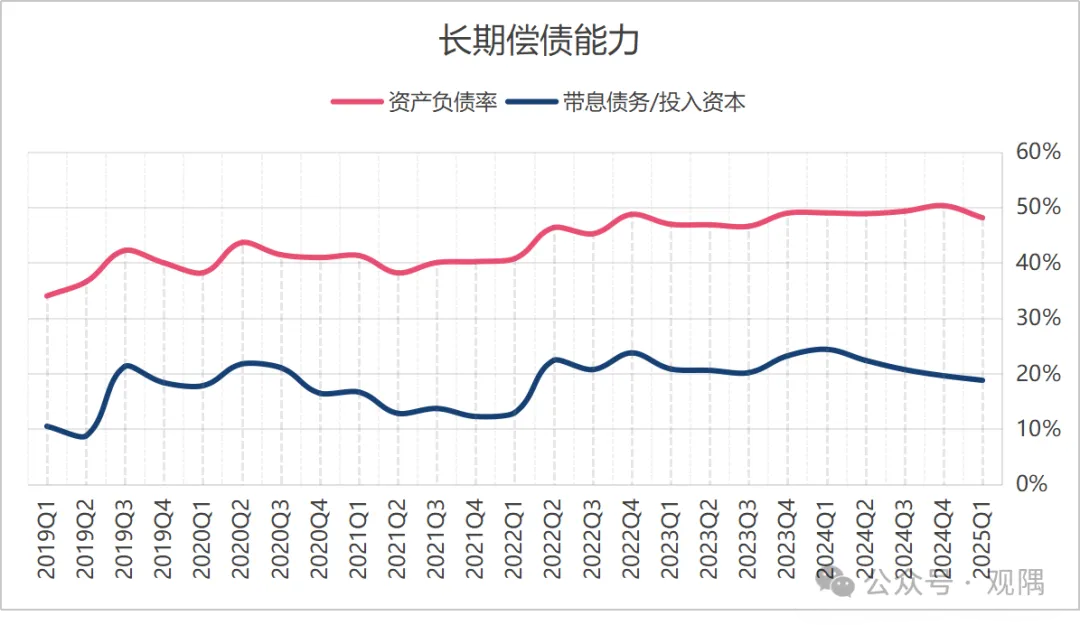

3 偿债能力

资产负债结构反映在偿债能力指标上,公司长期偿债能力无虞,短期流动性安全,但下降趋势明显,考验公司资金管理能力。

总体印象:汇川技术比较符合传统的制造业特征,资产结构以应收类资产、长期经营资产、存货等为主,负债以经营负债主导,显示供应链议价力强。财务状况整体在安全线以上。

三、 成长性与盈利能力

1 成长性

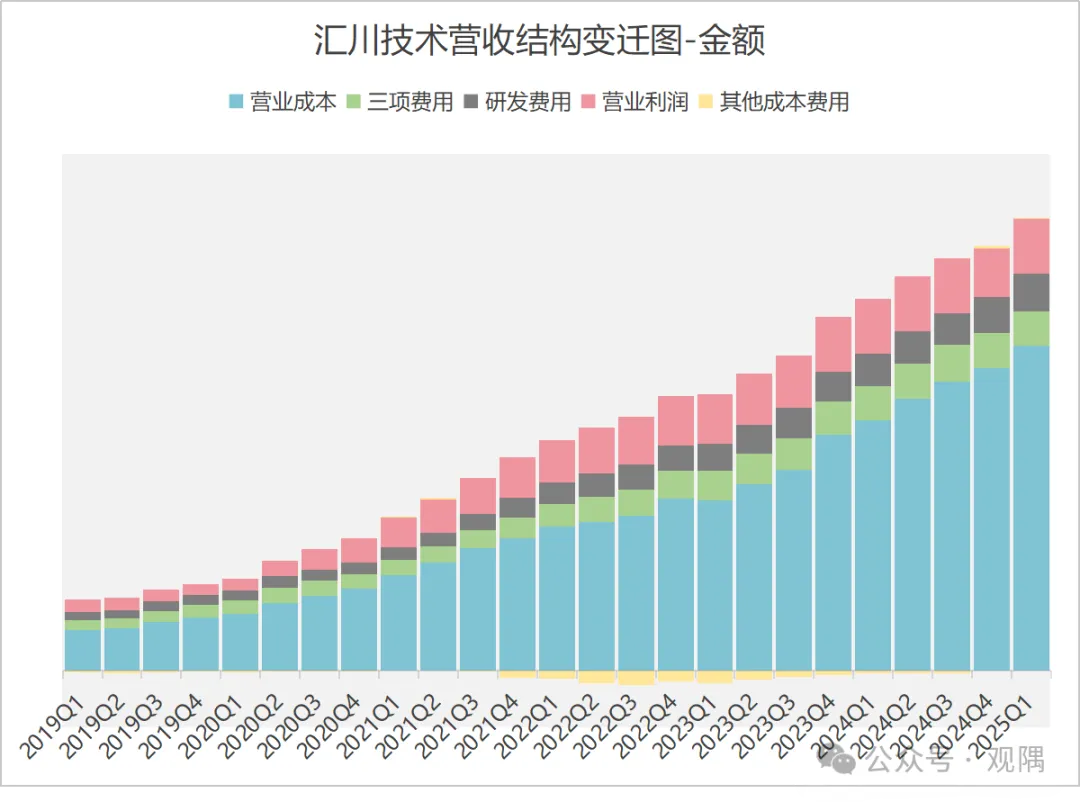

5年收入CAGR 26.5%,2024年同比增长21.8%,主因新能源汽车业务(+70%)驱动。25Q1营收同比大增38.3%。

5年净利润CAGR 15.2%,2024年净利润同比下降9.6%,主因产品结构向低毛利机器人/储能倾斜,综合毛利率同比下降2.3pct,以及投资收益减少12.7亿元与公允价值变动损失影响。25Q1扣非净利同比增长55.9%

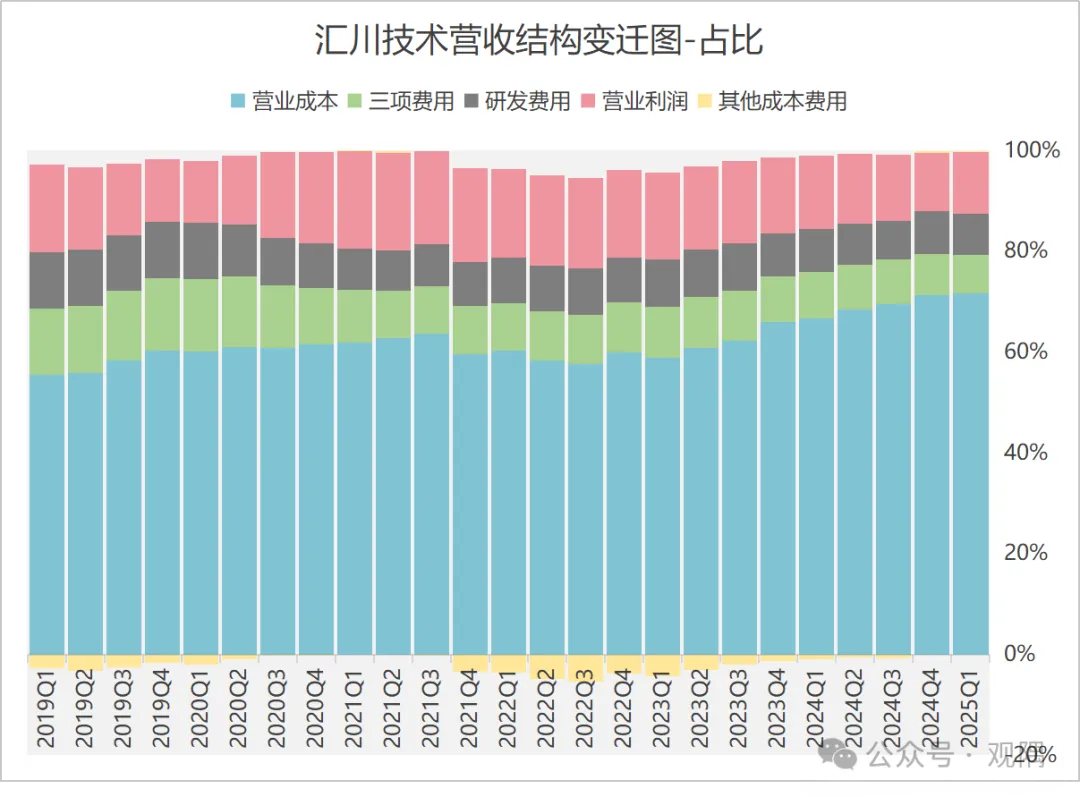

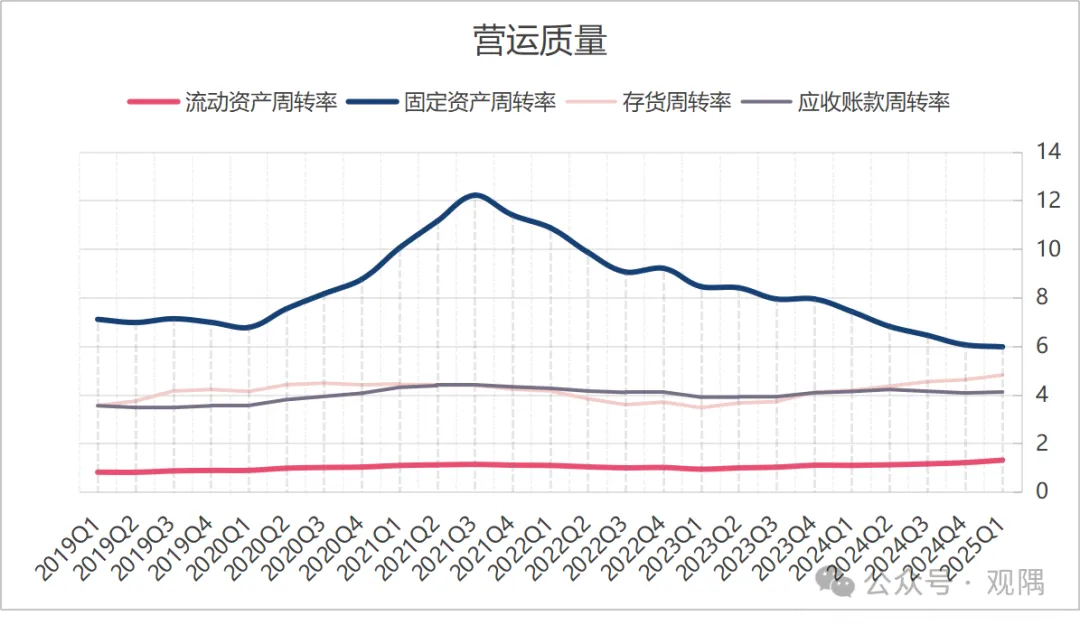

从营收结构上看,近三年营业成本占比持续攀升,营业利润占比持续压缩。三项费用管控良好。

2 盈利能力

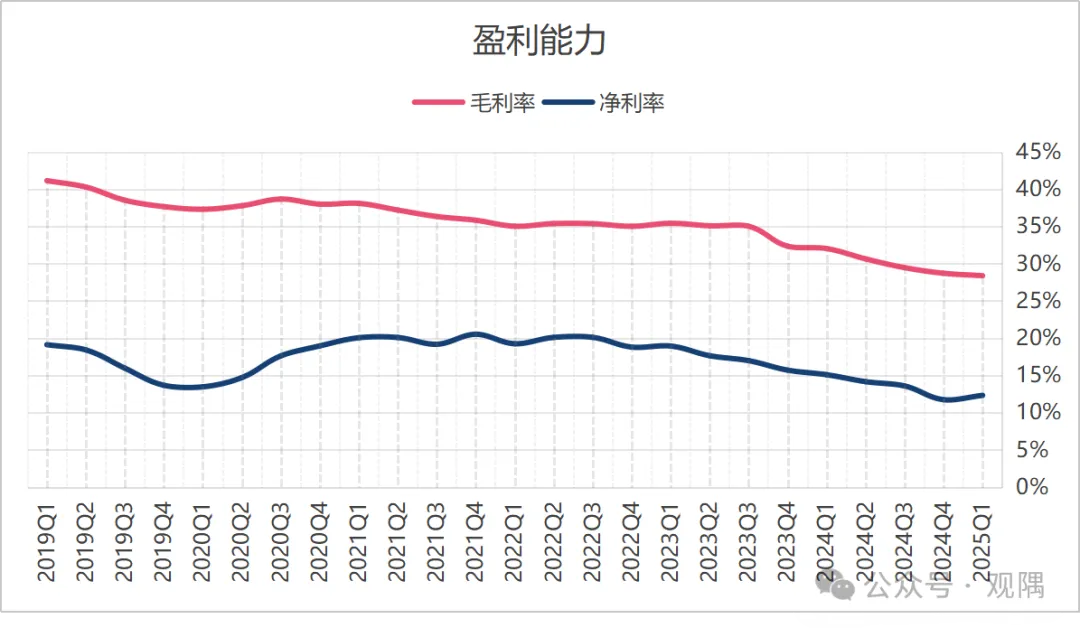

毛利率、净利率呈下滑态势,但净利率仍处于全市场前25%水平。

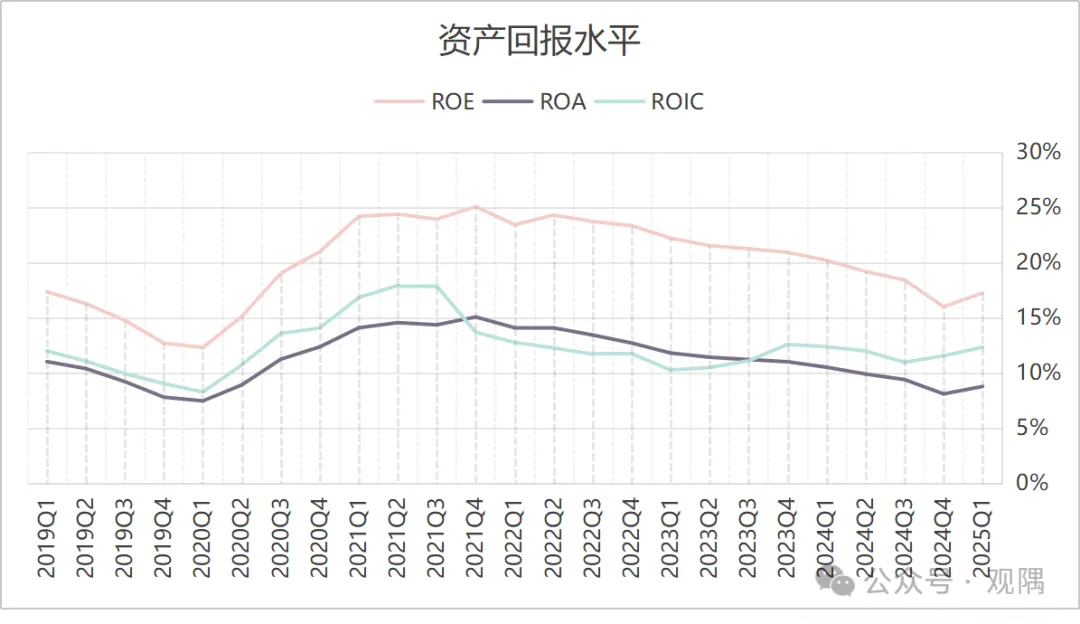

ROA、ROE同样呈下降趋势,25Q1有所改善。整体盈利能力处于市场前10%水平。

ROIC高于ROA,且趋势上有所分化,主因充分利用经营性杠杆。

四、收现能力与经营质量

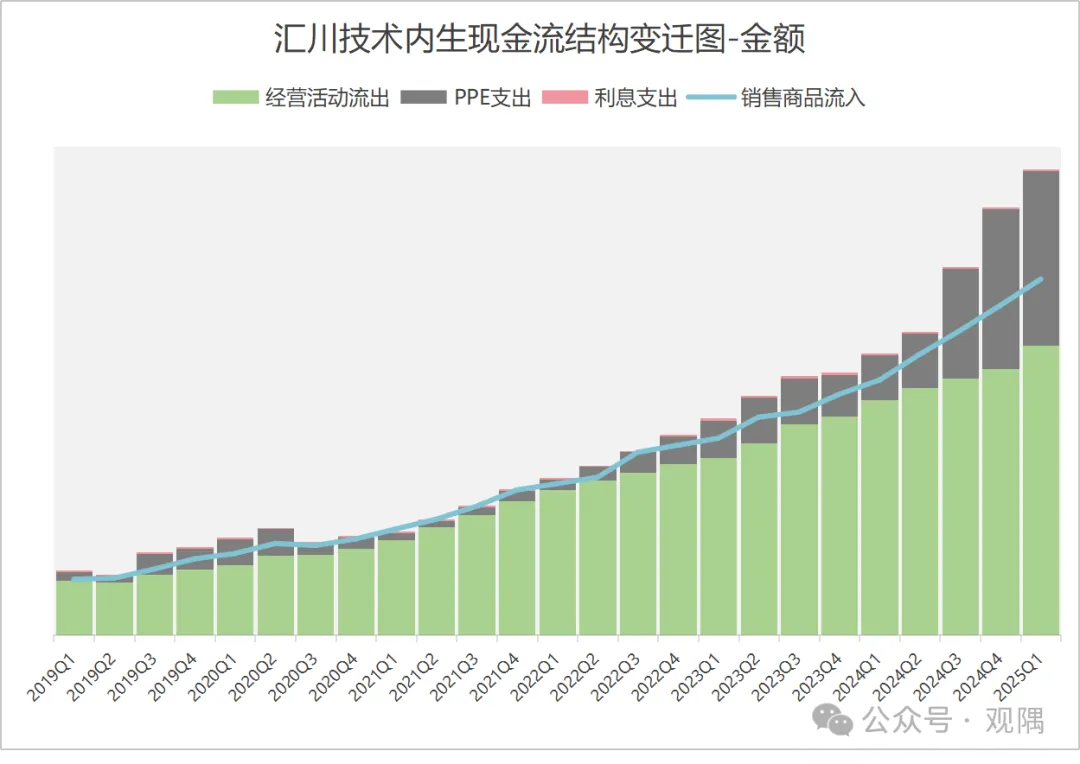

公司销售商品、提供劳务收到的现金,扣除经营活动流出后,难以覆盖大额资本支出。

PPE支出主要用于产能扩张,包括苏州汇川B区二期工程、南京汇川(机器人)、济南汇川、东莞松山湖研发运营中心等等。

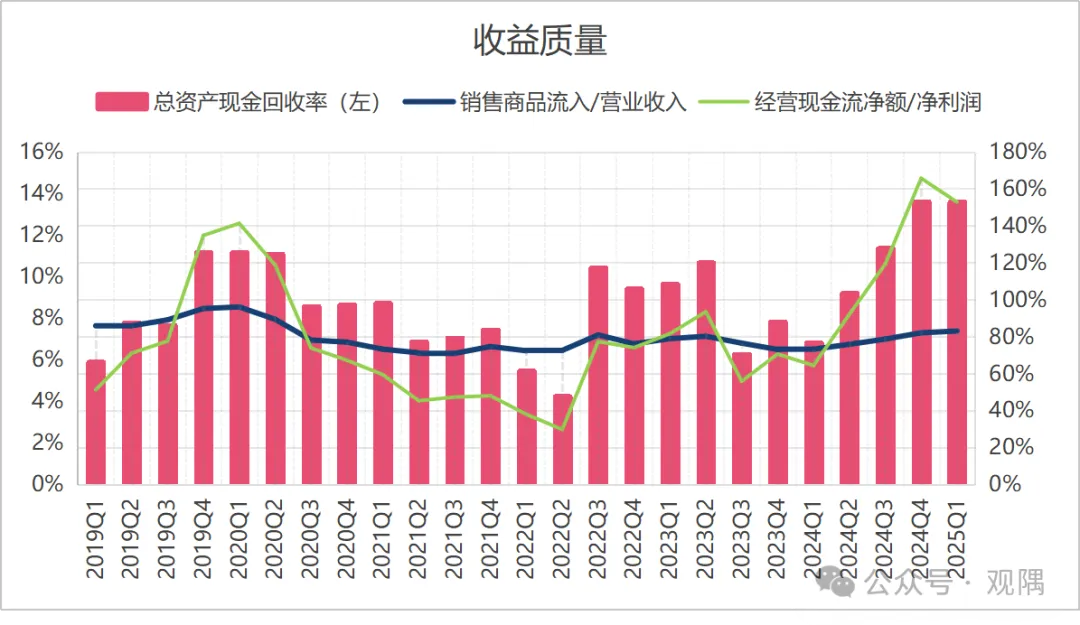

从收现能力上看,公司总资产现金回收率持续改善。销售商品创造的现金流占比稳定,经营现金流/净利润比值波动较大。现金流阶段回升主要因应付账款增加及票据贴现增加。

五、估值分析

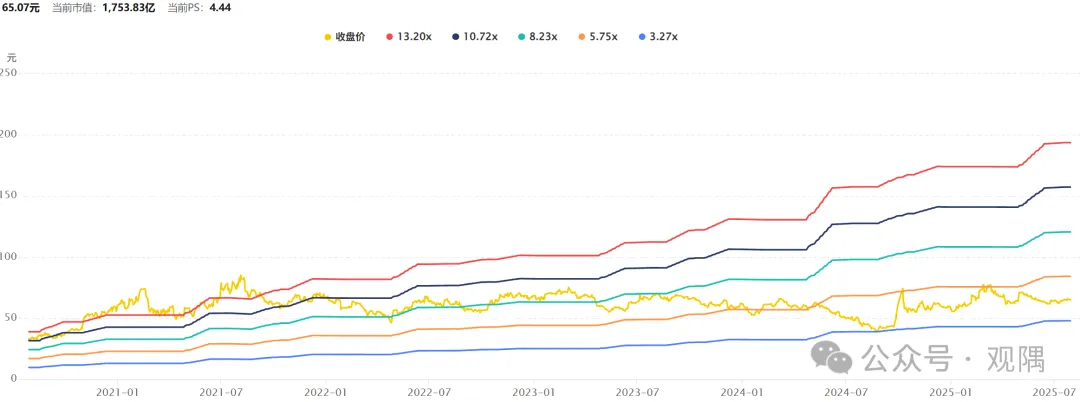

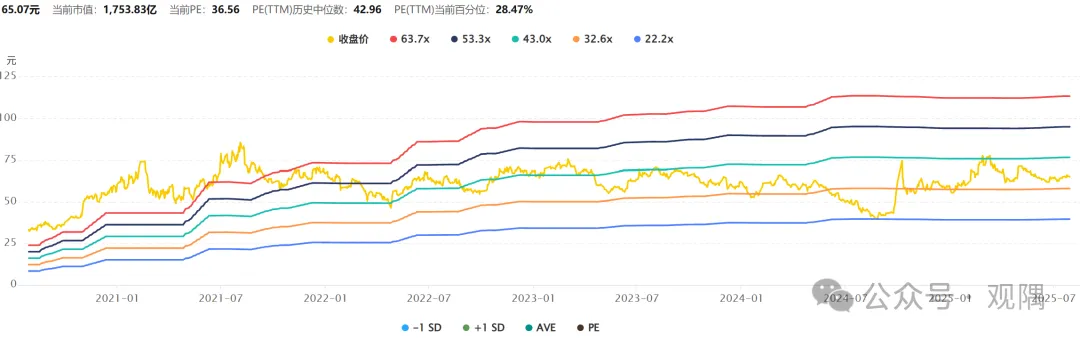

从可比“工业机器人”公司来看,汇川技术估值水平略低于行业中位数,但成长性、盈利能力均明显强于行业整体水平。但与此同时,公司市值已处于第一梯队,可以享受的成长性溢价相对会更低。

相比自身历史,公司估值处于5年均值以下。

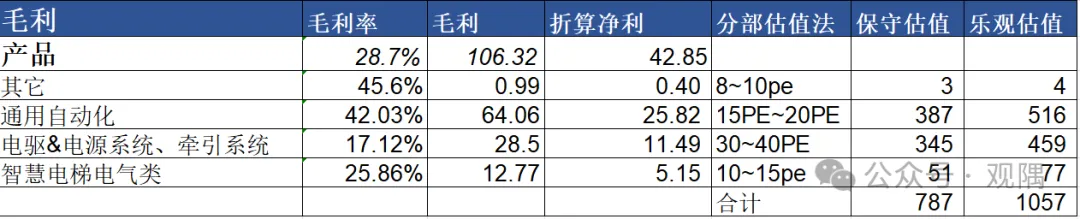

考虑到汇川技术不同业务的成长性差异巨大,采用分部估值法加总,预计合理估值范围为776亿~1031亿,存在约40%的下修空间。

整体而言,市场对工业机器人赛道给予的成长预期和估值相当慷慨,但当前展现出成长性的企业并不多见,汇川技术的规模扩张能力突出、龙头优势显著,属于较难“绕开”的赛道龙头。

但当前公司仍处产能建设高峰期,短期内较难进入现金回报周期。后续伴随市场的起落,预计其估值将展现极大弹性。

以上仅为个人思考记录,不构成投资建议。

股海茫茫,陪你远航,如有收获,记得顺手点个~